資金繰りの基本と重要性

資金繰りは、企業が健全に運営されるために不可欠な要素です。それによって、企業は予想外の支出や収益の変動に対応し、長期的な安定性を維持できます。

適切な資金繰りがないと、企業は資金不足に陥り、最悪の場合は倒産するリスクも否めません。そのため、資金繰りの管理と改善は、企業の財務戦略において重要な位置を占めます。

資金繰りの定義と事業における役割

資金繰りとは、企業がその運営資金を適切に管理し、必要な資金が確実に手元にあることを保証するプロセスです。具体的には、収入と支出のタイミングを調整し、常に適切なキャッシュフローを維持することが含まれます。

このプロセスによって、企業は支払い能力を確保し、経済的な安定を維持できます。また、資金繰りは単なる現金の管理にとどまらず、投資の決定や資本の配分にも大きく影響します。

適切な資金繰りにより、企業は成長の機会を捉え、市場内での競争力を高めることが可能です。しかし、資金繰りが不適切な場合、企業は資金不足に陥り、支払い義務を果たせなくなる可能性があります。

資金繰りが悪化する一般的な原因

資金繰りが悪化する主な原因には、売上の減少、入金の遅延、過剰な在庫、高額な固定費、過度の借入れ、そして不十分な資金計画があります。売上が予測を下回ると、企業は必要な現金を生成できず、運転資本が圧迫されるでしょう。

さらに、顧客からの支払いが遅れると、企業はそのほかの財務的義務を満たすための現金を確保できなくなることがあります。また、市場の需要を読み違えて過剰な在庫を抱えると、資金が不必要に縛られ、流動性が損なわれるのです。

固定費の過大な負担も、資金繰りの悪化を招く要因です。たとえば、人件費やリース料などの固定費が収益に見合わない場合、企業は持続的な財務圧力に直面します。

加えて、企業が過度に借入を行うと、返済の義務がキャッシュフローを圧迫し、そのほかの必要な経費を賄うことが困難になります。資金計画が不十分だと、企業はこれらの問題に迅速かつ効果的に対応できなくなるでしょう。

事業の生存と成長に資金繰りが果たす重要性

資金繰りの効果的な管理は、事業の持続可能性と成長に不可欠です。資金繰りが適切に管理されている企業は、不測の事態に対しても柔軟に対応でき、競争優位性を維持できます。

資金繰りがうまくいっている企業は、成長のための再投資や、新しい市場への進出、技術革新などに必要な資金を確保できます。一方、資金繰りが悪いと、日々の運営資金の確保に苦労し、成長機会を逃すことがあるでしょう。

適切な資金繰りを実現するためには、詳細な予算計画と、正確な財務予測が必要です。また、外部資金調達の選択肢を適切に評価し、必要に応じて利用することも重要となります。

効果的な資金繰り戦略

資金繰り戦略は、企業の持続可能な成長と安定した財務状態を維持するために不可欠です。適切な戦略により、短期および長期的な資金の流れを管理し、不測の事態にも対応できます。

特に予算管理とキャッシュフローの最適化は、資金の健全性を保ちつつ、効率的な運用を実現する鍵です。また、銀行融資の準備と戦略を立てることで、資金調達の選択肢を広げ、企業の柔軟性を高められます。

短期・長期の資金繰り計画

短期および長期の資金繰り計画は、企業が直面する可能性のあるさまざまな財務リスクに対処するための基盤を築くものです。

短期計画では、日々の運営資金の管理と調整に重点を置き、キャッシュフローの安定を図ります。たとえば、売掛金の回収期間の短縮や支払いサイクルの調整などです。

長期計画では、将来の成長投資や大規模な資金調達を見越して、持続可能な財務戦略を構築します。たとえば、資本投資計画や緊急時資金確保の方法などです。

また、キャッシュフロー予測を用いて将来の資金需給を見積もり、資金繰りの課題を予測し対策を立てます。効果的な計画には、過去の財務データの分析と市場動向の評価が不可欠です。

予算管理とキャッシュフローの最適化

予算管理とキャッシュフローの最適化は、企業が財務的に健全な運営を行うために必須のプロセスです。具体的には、予算の策定と実績との比較を通じて、収支のバランスを保ちます。

予算計画では、売上予測やコスト予測にもとづき、必要な資金配分を決定します。実績データを月次で比較検討することにより、予算達成度合いを評価し、必要に応じて調整を行います。

このプロセスは、リアルタイムでのキャッシュフローの見える化を実現し、資金の余剰や不足の迅速な把握を可能にするでしょう。また、キャッシュフローの最適化には、支出の厳格な管理と効率的な資金の再配分が欠かせません。

投資の回収期間や資金コストの評価を通じて、最も効果的な財務戦略を策定することが重要です。さらに、不要な在庫を削減し、受取手形や支払手形の管理を最適化することで、キャッシュサイクルを短縮し、流動性を高められます。

銀行からの融資を受けるための準備と戦略

銀行融資を成功させるためには、準備と戦略が非常に重要です。まず、銀行との良好な関係を築くためには、定期的なコミュニケーションと透明性のある情報提供が必要です。

融資を申し込む前に、企業の財務状況を正確に把握し、銀行が求める情報を整理しておくことが必須です。具体的には、過去数年間の財務諸表、資金繰り計画、予算実績比較表などです。

また、事業計画の明確化とそれにもとづく資金需要の説明も重要です。銀行はリスクを最小限に抑えたいと考えていますので、借入れによる資金の具体的な使用目的と、それによって得られる収益性の向上を明確にする必要があります。

さらに、適切な担保や保証を用意することも、融資の承認を得るために欠かせません。融資交渉においては、利率や返済条件などの融資条件についても事前に検討し、交渉の準備を整えることが大切です。

銀行との交渉術

銀行との交渉は、多くの企業にとって資金調達の重要な手段です。適切な準備と戦略をもって臨むことで、より良い融資条件を引き出すことができます。

特に決算対策や銀行評価の理解は、交渉の成功に直結します。ここでは、銀行との効果的な交渉方法について見ていきましょう。

銀行評価の理解と決算対策

銀行は融資の判断を行う際、企業の財務状態を詳細に評価します。この評価を理解することは、銀行との交渉において非常に重要です。

決算賞与などの節税対策は、財務状態を改善する上で効果的な手段となりますが、これらの対策が銀行評価にどのように影響するかを知ることが重要です。

決算賞与を適切に計上することで、当期の利益を調整し、銀行からの評価を高めることが可能です。また、社員旅行などの福利厚生費も適切に管理し、経費として計上することが求められます。

融資条件の交渉ポイント

融資条件の交渉では、金利や返済期間、担保要件などが主要な議論点となります。これらの条件を交渉する際には、企業の過去の実績と将来の収益予測を明確に提示することが重要です。

また、市場の状況や競合他銀行の条件もリサーチし、それを交渉材料として用意しておくことが有効です。金利に関しては、可能であれば固定金利と変動金利の選択肢を持ち、経済状況に応じて最適な選択を提案できるように準備することが望ましいです。

返済期間については、企業のキャッシュフローに余裕を持たせるように交渉することで、未来の経営リスクを低減できます。担保に関しては、不動産だけでなく、売掛金や在庫なども担保として提示できる場合があります。

長期的な銀行との関係構築

銀行との長期的な関係を構築するには、透明性と信頼が鍵となります。定期的なコミュニケーションを通じて銀行に企業の現状や未来の展望を共有することが重要です。

それによって、企業が直面するかもしれない問題や機会に対して、銀行からのサポートを得やすくなります。また、銀行の担当者との個人的な関係を築くことも有効です。

担当者が企業の実情を理解しやすくなるため、融資の際の判断材料としてプラスに働きます。さらに、財務健全性を維持し続けることが、銀行との良好な関係を保つ上で必要不可欠です。

適切な財務報告と予算管理を行うことで、銀行は企業のリスクを正確に評価できるようになります。企業が新たなビジネスチャンスを追求する際にも、銀行はそれを支える信頼できるパートナーとなり得ます。

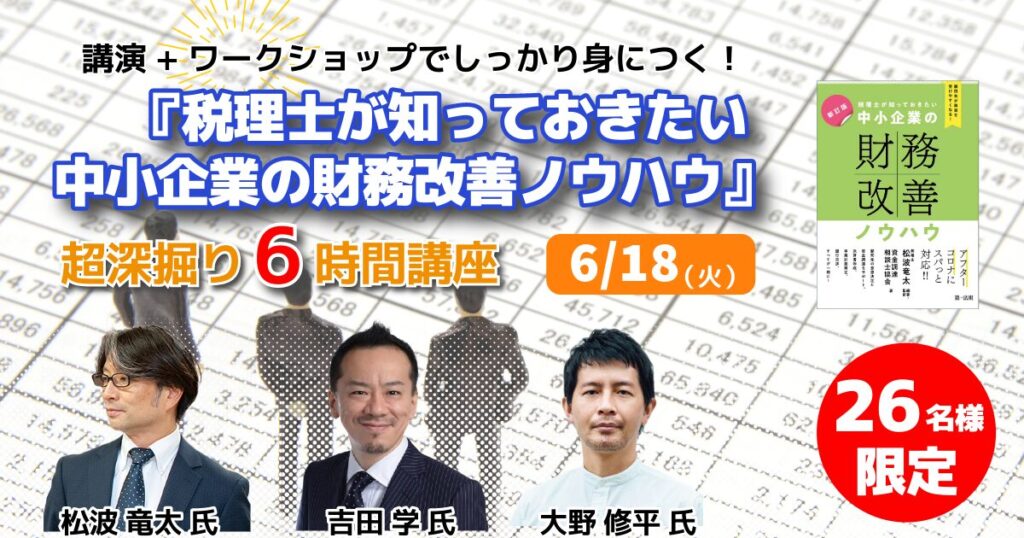

「『税理士が知っておきたい 中小企業の財務改善ノウハウ』深堀り講座」はこちら

おすすめセミナー『税理士が知っておきたい中小企業の財務改善ノウハウ』とは?

中小企業の財務管理と資金繰りを強化するための深掘り講座、『税理士が知っておきたい 中小企業の財務改善ノウハウ』では、新型コロナウイルス感染症の影響を受けたビジネス環境における、財務戦略の重要性にフォーカスしています。

このセミナーは、具体的なワークショップを交えて資金繰りと銀行交渉のテクニックを学ぶ絶好の機会です。参加者は実践的な知識を身につけ、顧問先企業の支援に直接活用できるようになるでしょう。

このセミナーの概要

このセミナーでは、税理士向けに中小企業の財務改善ノウハウを具体的に学べます。プログラムは、アフターコロナ時代の資金繰り支援や公的施策の活用方法に焦点を当てています。

講師には、経験豊富な専門家が担当し、参加者に対し直接的なアドバイスや指導を行います。セミナーは、理論だけでなく実践的なワークショップも含まれ、参加者が実際に手を動かして学べる構成となっています。

このセミナーがおすすめな人

このセミナーは、特に資金繰りや銀行交渉のスキルを強化したい税理士におすすめです。中小企業からの融資相談に対応できるようになりたい税理士、また財務改善の専門知識を深めたい顧問税理士にとっても有益です。

資金繰りに関する具体的なテクニックを学び、顧問先の実務に活かしたい方や、中小企業の経営者からの信頼を得たい税理士には特に推薦します。また、公的施策を活用した資金調達方法を理解し、顧客への価値提供を目指すみなさんにも適しています。

このセミナーで学べること

このセミナー参加者は、中小企業の財務状況を正確に分析し改善策を提案する方法を学びます。具体的には、財務レポートの解析、キャッシュフローの最適化、効果的な資金調達戦略の立案などです。

また、公的補助金や融資プログラムの最新情報についてもくわしく学ぶことができ、これらの知識を顧問先の経営改善に直接活用することが期待されます。

まとめ

資金繰りの基本から始まり、効果的な予算管理とキャッシュフローの最適化技術について解説しました。短期および長期の財務計画の立案方法についての具体的な戦略を掌握することで、事業の持続可能性を高めるための知識を深められます。

また、銀行評価を正確に理解し、決算対策を講じる方法も重要なポイントとして取り上げられました。融資条件の交渉技術についても説明し、銀行とのより良い関係を構築するための方法を解説しています。

おすすめセミナー『税理士が知っておきたい中小企業の財務改善ノウハウ』への参加を通じて、税理士が中小企業の財務改善にどう関与できるかの具体例も示され、顧客へのアドバイスがより実践的なものになることが期待されます。